簿記の考え方の超基本

簿記の考え方の超基本

きちんと参考書を落ち着いて読まずに、特に第5問を私のように機械的に借方・貸方を合わせていくようなやり方をしていると、貸方に数字がある場合に、それが果たして雑益なのか、雑損なのか、数字は書けても、その数字の意味についてはよく理解していないので、そのたびに迷うし、しかも間違ってしまいます。

しかし、損益計算書に書き写すべき、費用・収益グループの項目は、借方(左)が費用、貸方(右)は収益だときちんと理解していれば、貸方にある50円は、

雑益 50

と簡単に判断できます。

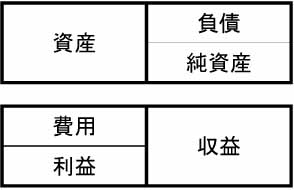

この表は、どんなテキストにも最初に書いてある基本事項だと思います。しかし、この表は、簿記初心者にとっては分かりにくい、むしろ初心者を惑わせかねないものであると私は思います。

第一この表だけでは、貸借対照表と損益計算書との関係は分かりません。分からない結果、この表の意味する本当のところを理解せずに、借方と貸方の金額あわせだけに終始してしまうから、ちょっと込み入ったところになると、もうどうしていいか分からなくなってしまうのです。

もっとも、これが分かりにくいのは、下に説明するような貸借対照表と損益計算書との関係を、ほとんどの簿記の参考書がきちんと説明してくれていないからだということもあります。

貸借対照表と損益計算書との関係 1

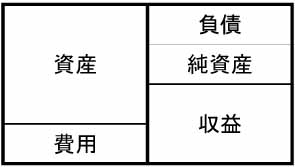

1年とか6ヶ月とか1月とかの、ある一定期間の取引の結果と、その期間終了時点での会社にあるお金や借金(資産・負債・純資産)とを連ねて一覧表にすると、下のような試算表のイメージになります。

この表を、資産・負債・純資産のグループと、費用・収益グループとに引き離して表示したものが次の表です。

この表で、費用と収益の差が今期の経済活動によって増えた当期純利益です。

この増えた純利益が、上のグループでは、そのまま資産の増加分(つまり現金とか当座預金とか売掛金とかの)になっています。

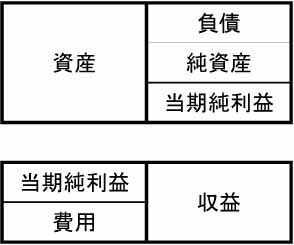

この当期純利益の部分を、上の貸借対照表に書くグループと損益計算書に書くグループとにそれぞれ加えて、左右が同じ量になるようにならした表が、次のような貸借対照表と損益計算書なのです。

帳簿上は、この上の図の、純資産と当期純利益とを足したものが今期の純資産です。それで結局、一番最初に掲載した、一般的な貸借対照表の説明図通りになります。

ですが、貸借対照表では、資本金の元入れや引き出しによって増減した部分と、取引によって増減した部分とを区別して表示するので、資本金の元入れや引き出しによって増減した部分を純資産として残し、取引によって増加した部分は、当期純利益として新たに加えます。

次期の純資産を考えるときには、この貸借対照表の純資産と当期純利益とを足したものになります。

もちろん、この表は、当期純利益が出る場合ですから、当期純損失が出る表になると、左右の出っ張りがこの場合と全く逆になります。

この場合は、図の、純資産から当期純損失を引いたものが、今期の純資産です。

ですがこれも、貸借対照表では、資本金の元入れや引き出しによって増減した部分を純資産として残し、取引によって減少した部分を、当期純損失として純資産から差し引く形で表示します。

次期の純資産を考えるときには、この貸借対照表の純資産から当期純利益を引いたものになります。

これらのことが図のようなイメージではっきりととらえることができれば、精算表において、当期純利益や当期純損失が、貸借対照表と損益計算書とで全く同じになる理由も理解しやすいのではないでしょうか。

貸借対照表と損益計算書との関係 2

損益計算書は、1年とか6ヶ月とか1月とかの、ある一定期間の取引、つまり費用と収益そして利益の内容を一覧にしたものです。

そして貸借対照表は、取引の結果、その期間終了時点での会社に残ったお金や借金(資産・負債・純資産)を一覧にしたものです。

ですから、損益計算書に表れる数字はすべて、今期限りのもので、次期には繰り越されません。逆に貸借対照表に記載される数字は、今期末に会社にあるお金や借金ですから、次期に繰り越されていくことになります。

たとえば仕入れをして売れ残った商品は、次期に繰り越されていくものなので、

繰越商品 仕入

と仕分けして、今期の仕入額から控除し、来期に繰り越されていく繰越商品(資産)に移して、貸借対照表の方に記載しなければなりません。

未払のお金は、まだ払っていない分を今期の支払い費用として計上し、次期に残されていく分を未払費用(負債)とします。

同様に前払いのお金は、今期の費用としては計上できないので、今期の費用から除外し、次期に計上するべき費用として、前払い費用(資産)で残します。

残っている消耗品は次期に残されていく資産、今期使ってしまった消耗品は、費用として消耗品費にします。

このように、今期の取引として終わってしまった分だけを損益計算書の費用・収益に計上し、次期に引き継がれていくものを貸借対照表に載せる資産・負債に計上し直す作業を決算整理仕分けといいます。

決算整理仕分けには、減価償却費や貸倒引当金繰入を費用として設定し、減価償却累計額や貸倒引当金を備品や売掛金・受取手形の評価項目(マイナス要素)として設定することや有価証券の評価替えなども含まれます。

総勘定元帳の締切

損益計算書に載せる費用と収益に関する勘定科目は、今期限りですから、それらを全て損益勘定に振り替えます。

そうして出てきた損益勘定が当期純利益や当期純損失になりますから、それを資本金にさらに振り替えて、資本金を増減させ、次期に繰り越していきます。

貸借対照表に載せるべき資産・負債・純資産については、これらはすべて次期に繰り越されていくものです。ですから、「次期繰越」として締め切って次期に繰り越し、次期になったら「前期繰越」として前期のものをそのまま引き継ぎます。

どの要素になるかを意識する

資産・負債・純資産・収益・費用の5つの勘定グループのことを簿記の5要素と言います。仕分をしたり、精算表の作成をしたりする場合などでは、この5要素を常に意識しておくことが大切です。

消耗品費や減価償却費などは費用、消耗品・前払い費用は資産、未払い費用は負債です。

これまで試算表や精算表において貸方側に書いてきた貸倒引当金や減価償却累計額は負債ではありませんが、受取手形や買掛金、土地以外の有形固定資産のそれぞれのマイナス要素(評価勘定)です。ですから、貸借対照表においては、貸方側にではなく、元になる受取手形や買掛金、土地以外の有形固定資産の価値を減ずる形で借方側に書きます。

これらをしっかり把握しておけば、何を貸借対照表に入れて、何を損益計算書に入れなければならないか、迷うこともなくなります。

また。決算整理仕分けで、期首に

仕入 繰越商品

と仕分けし、

期末で

繰越商品 仕入

としなければならない理由も分かります。

これだけの簡単なことが分かるのに、約一ヶ月も費やしてしまいました。こういう簿記の作業をする上で考え方の大本になる基本を読み飛ばしてきちんと理解しないから、これが分かるまで、合格点にはなかなかたどりつけないのです。

もっとも、ここまできちんと整理して書かれている参考書に接することが出来なかったことも、これだけ時間がかかってしまった原因なのですが。

複式簿記

我々が習う簿記は、会計上の取引を「原因」と「結果」の2つの側面から捉え、「借方(左側)」と「貸方(右側)」とに分けて記録する「仕分」を基に構成された「複式簿記」です。そのため家計簿や小遣い帳のような資産の増減だけしか記録しない「単式簿記」とは違って、どのような取引で資産・負債が増減し、収益や費用が増減したのかを把握することができます。

日々の取引をこのような仕分によって記録したものを、要素の項目ごとに集計し直し、記録したものが、貸借対照表や損益計算書であると言えます。